Tassi d’interesse: I tassi bassi movimentano il settore mutui

Le nuove misure delle Bce hanno rilanciato nuovamente il «Quantitative Easing», portando a nuovi minimi il costo del denaro. I bassi tassi di interesse sono ...

Le nuove misure delle Bce hanno rilanciato nuovamente il «Quantitative Easing», portando a nuovi minimi il costo del denaro. I bassi tassi di interesse sono quindi probabilmente destinati a movimentare ancora il settore dei mutui, sia per l’acquisto di una casa che per la surroga di un mutuo già esistente, dopo la frenata degli ultimi mesi. Infatti in quest’ultimo periodo si è registrata una fase calante nella domanda di mutui, complice soprattutto l’incertezza delle famiglie, sull’andamento economico e finanziario del nostro Paese; ulteriori elementi di disincentivo sono stati: Pil con crescita zero, tasso di disoccupazione in crescita, consumi con spinta nulla.

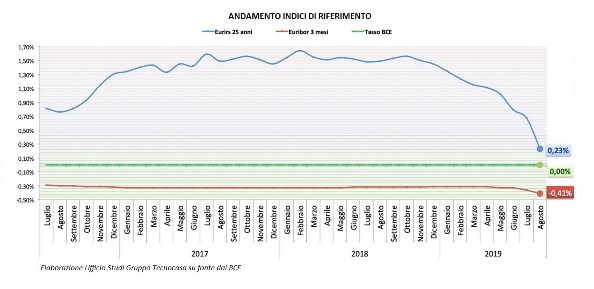

Dai massimi di Luglio 2011 (1,60%), il tasso Euribor (3 mesi) ha iniziato una parabola discendente che lo ha portato a quota 0,19% a Dicembre 2012, per attestarsi poco sopra lo 0,20% per tutto il 2013 e il 2014, salvo andare sottozero da Maggio 2015. La quotazione di Agosto 2019, -0,41%, rappresenta il minimo storico di sempre. Dopo aver mantenuto una media intorno al 3,4% nel 2011, l’Eurirs (25 anni) è sceso a Giugno 2012 a quota 2,13% ed è tornato a crescere fino a 2,75% a Settembre 2013. Da allora ha iniziato la fase discendente che lo ha portato a 0,82% ad Aprile 2015 per poi riprendere quota a 1,12% a Febbraio e Marzo 2016, toccare il nuovo minimo ad Agosto 2016 con 0,76% e risalire in area 1,50% fino a Novembre 2018. Da qui una nuova fase discendente che lo ha riportato al suo minimo storico proprio ad Agosto 2019 con l’indicatore che ha segnato 0,23%.

Stando alle dinamiche dei tassi di Agosto 2019, si è calcolato l’importo della rata mensile di un mutuo ipotecario del valore di 110.000 euro per una durata di 25 anni, ipotizzando che l’immobile valga 160.000 € e che lo spread medio di mercato si attesti a 1,1% per il tasso fisso e a 1,2% per il tasso variabile. Con un mutuo a tasso fisso sosterremmo una rata di 431 euro, circa 27 euro in più rispetto a quanto dovremmo sostenere se scegliessimo un mutuo a tasso variabile, in quanto la sua rata ammonta a 404 euro.

Questo chiaramente se i tassi rimanessero sempre agli attuali livelli, cosa che è difficilmente verificabile in un orizzonte temporale così lungo. Volendo optare per la situazione di maggior risparmio, ovvero quella del mutuo variabile, è fondamentale capire quanto il reddito del nucleo familiare sia in grado di sopportare eventuali aumenti di rata, sia in termini di capacità di rimborso sia in termini di sostenibilità del tenore di vita che si è abituati ad avere.

Alcuni esempi utili a capire la differenza tra tasso fisso e tasso variabile:

|

IMPORTO MUTUO € |

DURATA (anni) |

TASSO FISSO (€ mese) |

TASSO VARIABILE (€ mese) |

Tasso Fisso Vs Tasso Variabile (€ mese) |

|

50.000 |

10 |

437 |

433 |

Fisso +4 euro |

|

100.000 |

15 |

607 |

589 |

Fisso +18 euro |

|

150.000 |

20 |

712 |

676 |

Fisso +36 euro |

|

250.000 |

25 |

985 |

918 |

Fisso +67 euro |

Il mercato dei mutui alla famiglia è, comunque, ben strutturato. Abbiamo visto che il 2018 si è chiuso con oltre 50 mld di euro e che tale andamento è strettamente collegato al mercato immobiliare. Nel corso degli anni, per mezzo del «Quantitative Easing», la Bce ha contribuito a tenere bassi i tassi di interesse agevolando di fatto l’accesso al credito delle famiglie a tassi molto competitivi. A dicembre è stato chiuso il programma di nuove immissioni, ma si è continuato a calmierare i prezzi del denaro grazie al reinvestimento dei titoli già acquistati andati in scadenza. E’ dal marzo del 2016 che il tasso di riferimento è pari a zero. La promessa è stata quella di non aumentarlo per i prossimi mesi e ciò ha contribuito a rasserenare i mercati. Il trend generale dipenderà molto dalle politiche economiche che il nostro paese adotterà in termini di sostegno all’economia, soprattutto relative al sostegno dell’occupazione e al reddito delle famiglie. Attualmente, visti i prezzi degli immobili ancora convenienti, l’abbassamento dei tempi di vendita ed i tassi dei mutui ancora molto bassi, permangono interessanti opportunità sul mercato immobiliare sia per chi vuole comprare a scopi abitativi sia per chi vuole comprare a titolo di investimento.

A cura dell’Ufficio Studi Gruppo Tecnocasa

IL NOTIZIOMETRO