Demolizione e ricostruzione edificio: a quali bonus si può accedere?

Una società che esercita attività di costruzione e/o di ristrutturazione immobiliare quali bonus può attivare in caso di demolizione e ricostruzione? Caso pratico ed esempio numerico.

Sono titolare di una società che esercita attività di costruzione e/o di ristrutturazione immobiliare. La società intende acquistare un complesso edilizio formato dai seguenti immobili che saranno oggetto di un intervento di demolizione, con successiva ricostruzione di 10 unità immobiliari destinate alla vendita:

- Una unità cat. cat. B/1

- Una unità cat. cat. C/2

- Una unità cat. cat. A/2

- Una unità cat. cat. C/7

Ciascuna delle u.i. sopraindicate costituisce un autonomo e separato edificio e le prime tre unità immobiliari (precisamente la B/1, la C/2 e la A/2) sono dotate di impianto di riscaldamento, mentre la quarta (C/7) non è riscaldata. Inoltre la medesima C/7 risulta pertinenziale all’unità di cat. catastale A/2.

Vorrei una panoramica dei bonus edilizi che spettano per l’intervento descritto e, se possibile, un quadro riepilogativo dei vari massimali.

L'esperto risponde: i bonus edilizi in caso di demo-ricostruzione a cura di un'impresa

In linea generale si ritiene possibile usufruire, nel caso prospettato dal gentile lettore, dei seguenti bonus:

- sismabonus “acquisti” (75%-85% del prezzo di vendita), oppure in subordine detrazione per acquisto di immobile ristrutturato (50% sul 25% del prezzo di vendita);

- In alternativa la società può optare per il sismabonus “ordinario” (70%-80% del costo sostenuto);

- In aggiunta alle detrazioni di cui sopra, “ecobonus” (da 50% a 85% del costo sostenuto, a seconda del tipo di intervento);

- altri bonus di minore importanza.

Il sismabonus “acquisti”

Il sismabonus acquisti, di cui al comma 1-septies dell'art.16 del DL 63/2013, consiste in una detrazione del 75% o dell'85% (a seconda del miglioramento sismico ottenuto) del prezzo di acquisto, entro un massimo di spesa di 96.000 euro per ciascuna unità immobiliare risultante dopo l’intervento edilizio.

Si precisa che il rogito di vendita deve essere stipulato non oltre 30 mesi dalla fine lavori e comunque entro il 31/12/2024.

In caso di acquisto di un’unita “principale” (ad es. un appartamento) e relative pertinenze (ad es. un posto auto), l’agevolazione spetta solo una volta, anche se nel rogito i prezzi delle due unità immobiliari sono distinti.

L’unità immobiliare deve derivare da un intervento di demolizione e ricostruzione di un intero edificio, autorizzato dopo il 1/1/2017, effettuato da parte di impresa che svolge attività di costruzione o ristrutturazione e che successivamente provvede alla vendita degli immobili.

Il sismabonus acquisti si applica anche se la demolizione e ricostruzione dell'edificio ha determinato un aumento volumetrico rispetto a quello preesistente, sempreché le disposizioni normative urbanistiche lo consentano, e anche se l'intervento di demolizione e ricostruzione è classificato, ai fini urbanistici, sotto la lettera e) dell’art. 3 del DPR 380/2001 (“nuova costruzione” e non solo "ristrutturazione" ex art. 3, lett. d), DPR 380/2001).

Il sismabonus acquisti vale per qualsiasi tipologia di immobile; inoltre non ci sono limiti al numero di unità immobiliari acquistabili con il sismabonus acquisti, né ci sono limiti sulla natura soggettiva dell’acquirente.

La detrazione è ripartita in 5 rate annuali.

Ipotizzando:

- un miglioramento sismico di 2 classi;

- che tutte le unità immobiliari vengano vendute entro il 31/12/2024;

- il rispetto di tutti gli altri requisiti di legge;

la detrazione viene quantificata in 81.600 euro (= 96.000 x 85%) da moltiplicarsi per ciascuna delle u.i. vendute, pertinenze escluse.

La detrazione sismabonus acquisti potrà essere fruita “in via diretta” dall’acquirente delle unità immobiliari; la Società ne potrà usufruire “in via indiretta” perché gli appartamenti potranno essere venduti più facilmente e/o ad un prezzo maggiorato.

Detrazione per acquisto di immobile ristrutturato

In subordine, qualora non sia possibile fruire di del sismabonus acquisti (ad esempio perché in mancanza del requisito di miglioramento sismico, oppure perché le unità immobiliari verranno vendute dopo il periodo agevolato), potrebbe essere possibile della detrazione per acquisto di immobile ristrutturato, di cui all’art. 16-bis, 3° comma TUIR.

Come per il sismabonus acquisti:

- questa detrazione spetta all’acquirente dell’immobile e non alla società immobiliare;

- la società venditrice deve svolgere attività immobiliare;

- la detrazione è calcolata sul n° di unità immobiliari vendute (pertinenze escluse), e non a quelle esistenti prima dell’inizio dei lavori.

A differenza del sismabonus acquisti:

- questa detrazione spetta solo se l'intervento di demolizione e ricostruzione è classificato, ai fini urbanistici, come “ristrutturazione” (lettera d) dell’art. 3 del DPR 380/2001);

- la detrazione del 50% è calcolata sul 25% del prezzo di vendita, fino ad un massimo di 96.000 euro. La detrazione massima può arrivare quindi a 48.000 euro, contro gli 81.600 euro del sismabonus acquisti;

- la detrazione è ripartita in 10 anni;

- questa detrazione è fruibile solo dai soggetti IRPEF, ma non dai soggetti IRES (SRL, SPA, enti non commerciali, …);

- questa detrazione è “a regime”, cioè vale anche oltre il 31/12/2024.

Il sismabonus “ordinario”

In alternativa alle detrazioni “acquisti” di cui al punto precedente, qualora l’intervento di demolizione e ricostruzione sia classificato, ai fini urbanistici, sotto la lettera d) dell’art. 3 del DPR 380/2001 ("ristrutturazione"), allora fino al 31/12/2024 la società potrà usufruire del sismabonus “ordinario”, di cui all’art. 16 del decreto-legge 4 giugno 2013, n. 63.

Il sismabonus ordinario consiste in una detrazione del 70% o dell'80% (a seconda del miglioramento sismico ottenuto) del costo sostenuto, entro un massimo di spesa di 96.000 euro per ciascuna unità immobiliare esistente all’inizio dell’intervento edilizio.

La detrazione verrà fruita “in via diretta” dalla Società ed è ripartita in 5 rate annuali di pari importo.

E’ necessario che le spese riferibili al sismabonus vengano identificate e contabilizzate distintamente da quelle relative agli altri interventi (interpelli 70/2021 e 814/2021).

Secondo le ipotesi di partenza, le unità immobiliari “non pertinenziali” oggetto di demolizione e ricostruzione sono 3, per cui il plafond agevolabile sarà pari a 288.000 euro (=96.000 x 3).

Ipotizzando un miglioramento sismico di almeno due classi di rischio, la detrazione viene quindi quantificata in 230.400 euro (=288.000 x 80%).

A differenza delle detrazioni “acquisti”, il plafond fiscalmente agevolabile è determinato soltanto sul numero di unità esistenti all’inizio dei lavori, a nulla rilevando la dimensione delle unità immobiliari demolite, né il numero delle unità risultanti dalla ricostruzione.

L’ecobonus “ordinario”

Qualora l’intervento di demolizione e ricostruzione sia classificato, ai fini urbanistici, sotto la lettera d) dell’art. 3 del DPR 380/2001 ("ristrutturazione"), in aggiunta ai bonus indicati in precedenza, fino al 31/12/2024 la società potrà usufruire dell’ecobonus per interventi di risparmio energetico, di cui all’art. 1, commi 344 – 349, Legge 27 dicembre 2006 n. 296 e di cui all’art. 14 del decreto-legge 4 giugno 2013, n. 63.

La detrazione potrà essere fruita “in via diretta” dalla Società ed è ripartita in 10 rate annuali di pari importo.

E’ necessario che le spese riferibili all’ecobonus vengano identificate e contabilizzate distintamente da quelle relative agli altri interventi (interpelli 70/2021 e 814/2021).

Secondo le ipotesi di partenza, le unità immobiliari dotate di impianto di riscaldamento, e perciò rilevanti ai fini della determinazione del plafond agevolabile, sono 3.

In aggiunta, si precisa che (a differenza del sismabonus) l'agevolazione ecobonus non si applica alla parte eccedente il volume ante-operam.

A tal fine la società ha l'onere di mantenere distinte, in termini di fatturazione, le due tipologie di intervento (esistente e ampliamento) o, in alternativa, essere in possesso di un'apposita attestazione rilasciata dal direttore dei lavori, che indichi gli importi riferibili a ciascuna tipologia di intervento, utilizzando criteri oggettivi.

Altri bonus

In presenza del sismabonus acquisti o della detrazione per acquisto di immobile ristrutturato, l’acquirente persona fisica potrà beneficiare del bonus “mobili e arredi” (attualmente al 50% fino a 8.000 euro di spesa) per l’arredo della u.i. acquistata.

La recente Legge di Bilancio ha introdotto per il solo anno 2023 la detrazione IRPEF per acquisto di case ad alta efficienza energetica.

In dettaglio, ai fini IRPEF si detrae il 50% dell’IVA pagata in relazione all’acquisto, effettuato entro il 31.12.2023, di unità immobiliari a destinazione residenziale, di classe energetica A o B, cedute da organismi di investimento collettivo del risparmio (OICR) immobiliari o dalle imprese che le hanno costruite.

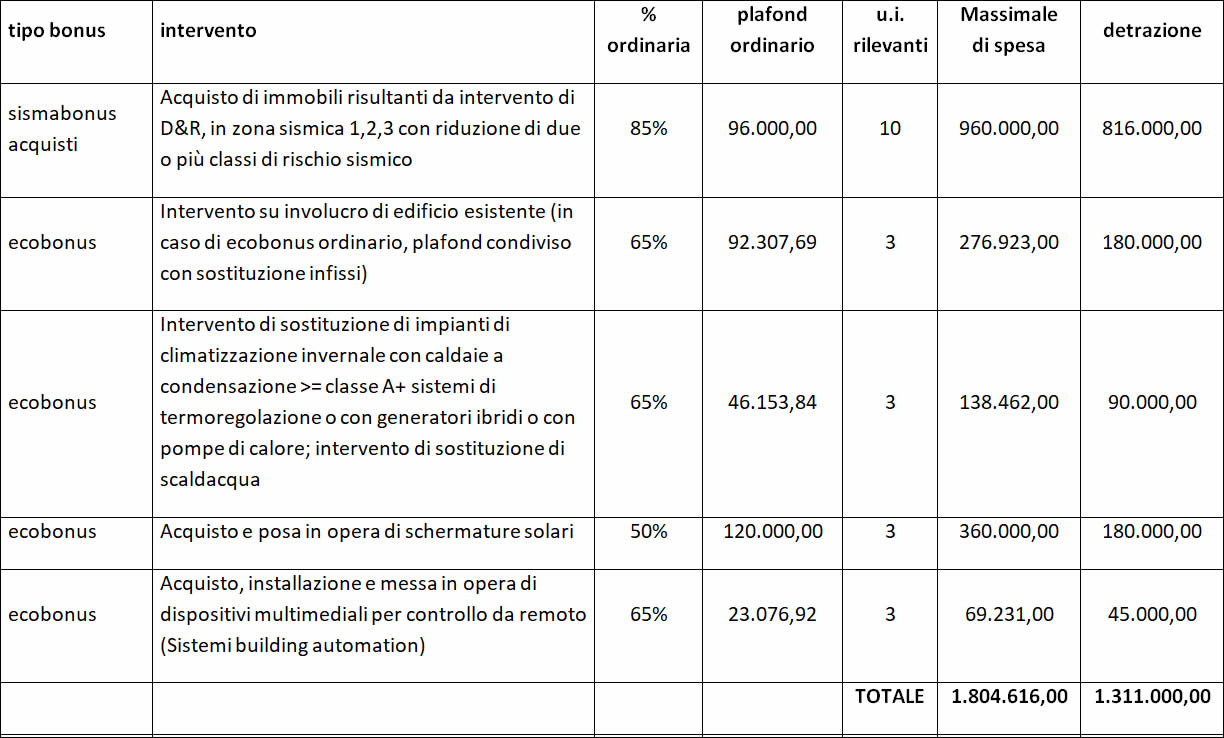

Quadro riepilogativo e quantificazione delle potenziali detrazioni spettanti

A cura di Cristian Angeli

ingegnere esperto di detrazioni fiscali applicate all’edilizia

www.cristianangeli.it

IL NOTIZIOMETRO