Decreto Crescita: Le schede del MEF

Anche il Ministero dell’Economia e delle Finanze interviene sul decreto cosiddetto “Crescita” (decreto-legge 30 aprile 2019, n. 34) con una serie di schede s...

Anche il Ministero dell’Economia e delle Finanze interviene sul decreto cosiddetto “Crescita” (decreto-legge 30 aprile 2019, n. 34) con una serie di schede sui provvedimenti adottati. In particolare il MEF parla di 4 i per far ripartire l’Italia.

Investimenti, incentivi, imprese, immobili. Sono le quattro direttrici d’azione del dl crescita, sulle quali il Governo intende muoversi per rilanciare il percorso di sviluppo del Paese, con un insieme organico di misure volte a sostenere il sistema produttivo nel breve periodo ed a rafforzarne la competitività nel medio termine. Complessivamente lo stanziamento è pari a circa 1,9 miliardi di euro nel triennio 2019-2021, di cui un miliardo di euro nel solo 2019 e 450 milioni annui nel biennio 2020-2021.

Fra le misure cardine del decreto, la reintroduzione del superammortamento per i beni strumentali nuovi, l’aumento della deducibilità dell’Imu per le imprese, una decisa semplificazione della mini-IRES, oltre a uno snellimento delle procedure burocratiche per l’efficientamento e la riqualificazione del patrimonio immobiliare.

Si agirà sugli investimenti pubblici, accelerando l’utilizzo di risorse già stanziate, sugli investimenti privati, rimuovendo i vincoli di carattere regolatorio e rimodulando gli stanziamenti, e incentivando l’attività di ricerca, pubblica e privata.

Sul fronte degli investimenti pubblici, l’obiettivo è rilanciare la spese delle Amministrazioni Pubbliche che da un decennio sono in progressiva riduzione, da circa il 3% a meno di 2% del Pil. Per questo si prevedono interventi sulle procedure di realizzazione delle opere, volti a utilizzare le risorse già destinate, e lo stanziamento a favore dei Comuni di 500 milioni per piccoli investimenti di rapida esecuzione, finalizzati alla messa in sicurezza delle infrastrutture e degli edifici e all’efficienza energetica.

Dal lato degli investimenti privati, scesi di 4 punti percentuali rispetto alla media del decennio 2001-2010, viene previsto il potenziamento della Nuova Sabatini (per l’abbattimento degli interessi passivi), la reintroduzione del cosiddetto superammortamento, l’istituzione di un fondo di garanzia per le medie imprese. Allo stesso tempo, vengono introdotti il rifinanziamento del fondo di garanzia per la prima casa e l’estensione del sisma bonus per i soggetti incapienti, mentre arrivano incentivi alla rigenerazione urbana. Vengono snelliti i meccanismi di fruizione dei benefici per l’efficientamento energetico, con la possibilità di trasformare la detrazione fiscale in uno sconto sul prezzo.

Novità arrivano anche sul fronte del patent box, con procedure di accesso semplificate, su quello del rientro dei cervelli, con la proroga e l’ampliamento degli incentivi, nonché agevolazioni a progetti di riconversione produttiva nell’ambito dell’economia circolare.

Nel dettaglio le schede predisposte dal MEF sono quelle qui di seguito riportate.

INVESTIMENTI

Grandi investimenti nelle ZES - La volontà è quella di rendere più facile per le imprese l’insediamento con specifici programmi di investimento nelle Zone Economiche Speciali, attraverso il fondo ‘Piano grandi investimenti – ZES’, istituito con una dotazione di 50 milioni di euro per il 2019, 150 per il 2020 e 100 milioni per il 2021. Si tratta di uno strumento finanziario che favorisce impieghi diretti, in forma di debito o di capitale, o la sottoscrizione di quote di fondi al fine di sfruttare maggiormente la capacità attrattiva di nuovi investimenti anche attraverso la rete portuale italiana e stimolare lo sviluppo nelle aree ZES.

Garanzia sviluppo media impresa - Viene istituita una sezione speciale all’interno del Fondo di Garanzia, con una dotazione di 150 milioni di euro per il 2019, per la concessione di garanzie a titolo oneroso a copertura di una quota delle perdite sui nuovi finanziamenti per investimenti in beni materiali erogati da banche e intermediari alle Pmi con meno di 500 dipendenti. Sale da 2,5 a 5 milioni di euro l’importo del finanziamento oggetto della misura, con una durata superiore ai 10 anni e inferiore ai 30 anni.

Semplificazione del fondo di garanzia PMI - Viene introdotto un principio di continuità e programmazione negli interventi di sostegno alle imprese di competenza del Mise, mentre viene confermata la gestione ‘accentrata’ del Fondo di Garanzia per le Pmi, superando la “regionalizzazione” del Fondo stesso. Allo stesso tempo, anche il social lending, il prestito fra privati su Internet, entra nel Fondo di Garanzia. I finanziamenti erogati a piccole e medie imprese attraverso piattaforme di social lending o di crowdfunding possono infatti accedervi, con un miglioramento del profilo di rischio/rendimento per il finanziatore/investitore che può rappresentare una leva importante per lo sviluppo del settore. Al fine di limitarne i rischi connessi, le piattaforme in questione dovranno essere preventivamente accreditate dal Consiglio di gestione del Fondo.

Modifiche alla nuova Sabatini - Cambiano gli incentivi a favore degli investimenti delle Pmi in tecnologie digitale, con nuove risorse per le spese produttive e innovative. In particolare, per i finanziamenti inferiori ai 100.000 euro, l’erogazione del contributo avverrà in un’unica rata invece che in sei; il tetto massimo del finanziamento ammesso al contributo viene innalzato da 2 a 4 milioni, mentre una semplificazione procedurale prevede che le erogazioni dei contributi avvengano sulla base delle dichiarazioni rilasciate dalle imprese, con i controlli che da preventivi diventano successivi.

Misure a sostegno della capitalizzazione delle PMI - Lo scopo è quello di spingere le piccole e medie imprese a intraprendere nuovi programmi di investimento tali da innescare un graduale e stabile rafforzamento della propria struttura patrimoniale. L’intervento, che vale 10 milioni nel 2019 e poi 15 milioni l’anno nel periodo 2020-22, prevede il riconoscimento di un contributo, più elevato di quello standard riconosciuto dalla Nuova Sabatini, per sostenere processi di ricapitalizzazione da parte dei soci.

Sblocca investimenti idrici nel Sud - Per incentivare e rilanciare gli investimenti del settore idrico nel Sud Italia, si prevede una misura di snellimento e accelerazione delle operazioni di liquidazione dell'Ente per lo sviluppo dell'irrigazione e la trasformazione fondiaria in Puglia, Lucania ed Irpinia (Eipli), che prevede l’esclusione del trasferimento alla società nascente della liquidazione dei crediti, debiti e immobili non strumentali dell’Eipli.

Società di investimento semplice - In Italia gli investimenti nelle startup sono ancora contenuti, tuttavia, si registra una loro crescita costante: si è passati dai 240 milioni di euro del 2017 a 500 milioni nel 2018. Per favorire maggiormente gli investimenti nelle imprese emergenti, viene introdotta la Società di investimento semplice (Sis). Si tratta di un nuovo tipo di veicolo societario che potrà investire esclusivamente in startup non quotate, con il vantaggio fiscale dell’esenzione dalle tasse dei redditi di capitale. Le Società di investimento semplice non potranno emettere obbligazioni e i loro soci non potranno crearne un’altra se non dopo la messa in liquidazione di una o più delle società preesistenti. Con questa nuova misura a partire dal 2019 gli investimenti in startup potrebbero raddoppiare rispetto allo scorso anno, raggiungendo una cifra fra gli 800 milioni e il miliardo di euro.

IMPRESE

Maggiorazione ammortamento - La misura consente alle piccole e medie imprese di ottenere un maxi sconto da investire in beni strumentali nuovi. Reintroduce, a partire dal 1° aprile fino alla consegna al 30 giugno 2020, il cd. super ammortamento, ovvero la maggiorazione al 130% dell’ammortamento degli investimenti in beni strumentali fino a 2,5 milioni di euro, ad eccezione delle autovetture, degli immobili, delle attrezzature di lunga durata e dei beni immateriali. Vengono stanziati 130 milioni nel 2020, 200 milioni nel 2021 e 147 milioni nel 2022.

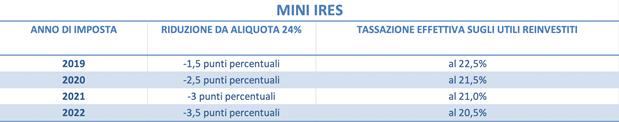

Revisione mini IRES - Per favorire la patrimonializzazione delle imprese, viene semplificato il meccanismo di fruizione del beneficio attraverso l’applicazione di un’aliquota ridotta (la riduzione cresce nel tempo) sugli utili non distribuiti. A differenza della normativa attuale che prevede una riduzione di aliquota del 9 punti percentuali su specifici investimenti incrementali rispetto al passato, la modifica prevede una semplice riduzione di aliquota su utili non distribuiti nei limiti dell’incremento di patrimonio netto a esclusione delle banche, collegata al solo reimpiego degli utili stessi. Con un aumento progressivo dell’agevolazione, si prevede a regime l’applicazione di una aliquota ridotta pari al 20,5% sugli utili reinvestiti, a prescindere dalla destinazione specifica degli stessi all’interno dell’azienda.

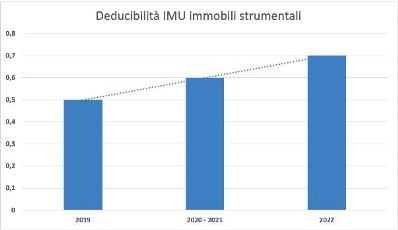

Maggiorazione deducibilità IMU - La misura riduce la pressione fiscale sulle imprese aumentando la deducibilità dell’IMU dalle imposte sui redditi. Per l’anno successivo a quello in corso al 31 dicembre 2018, l’imposta municipale propria relativa agli immobili strumentali (negozi, capannoni e laboratori) è deducibile ai fini della determinazione del reddito di impresa e del reddito derivante dall'esercizio di arti e professioni nella misura del 50%, rispetto all’attuale 40%, nell’anno di imposta 2019 e nella misura del 60% nel 2020 e 2021, e del 70% nel 2022. Vengono stanziati 145 milioni nel 2020, 228 nel 2021 e 166 nel 2022.

Aggregazioni di imprese - Si introducono il riconoscimento e la neutralità fiscale delle eventuali plusvalenze su beni materiali e immateriali, compreso l’avviamento, derivanti da operazioni di concentrazione per un ammontare complessivo non eccedente l’importo di 5 milioni di euro, perfavorire l’aggregazione e quindi la crescita dimensionale di piccole e medie imprese. Vengono stanziati 13 milioni nel 2020, 20 milioni nel 2021 e 26 milioni nel 2022.

Tempi di pagamento tra le imprese private - Per aumentare la trasparenza delle transazioni commerciali tra imprese private, secondo le Direttive previste dall’Unione Europea, viene introdotto l’obbligo di dichiarare i dati relativi ai tempi di pagamento dando evidenza di quelli eccedenti i termini massimi di legge. La norma è finalizzata a incidere sulla disciplina dei ritardi dei pagamenti, muovendo dal presupposto che la manifestazione all’esterno dei tempi medi di pagamento dell’impresa può costituire un parametro di riferimento utile per i creditori e i contraenti, attuali e potenziali, della società e, al tempo stesso, uno strumento per stimolare le società ad adempiere tempestivamente alle proprie obbligazioni e, quindi, la competitività tra le imprese.

Nuove imprese a tasso zero, Smart & Start e Digital Transformation - Un pacchetto di misure, con uno stanziamento di 100 milioni nel 2019, che consentono di ampliare la platea dei soggetti beneficiari della misura agevolativa ‘Nuove imprese a tasso zero’. Allo stesso tempo vengono migliorate la misura ‘Smart & Start’ destinata alle start-up innovative e la disciplina per gli interventi agevolati per le aree di crisi industriale. Si punta inoltre a favorire, attraverso agevolazioni finanziarie, la trasformazione tecnologica e digitale dei processi produttivi delle imprese di micro, piccola e media dimensione.

Marchi storici - Nasce il ‘marchio storico di interesse nazionale’ ed il relativo registro presso l’Ufficio brevetti. L’iscrizione viene effettuata su istanza del titolare o del licenziatario del marchio. In caso di chiusura del sito produttivo o di delocalizzazione con conseguente licenziamento collettivo, l’impresa comunica al Ministero dello sviluppo economico, fra le altre cose, i motivi della scelta e le azioni che intraprenderà per cercare un acquirente; sono previste sanzioni in caso di omessa comunicazione. Nasce quindi il Fondo per la tutela dei marchi storici, con una dotazione iniziale di 30 milioni di euro nel 2020, a cui si aggiungono 400.000 euro l’anno per la salvaguardia dell’occupazione a decorrere dal 2020.

Contrasto all’italian sounding - Il fenomeno dell’Italian Sounding, l’imitazione dei prodotti italiani attraverso evocazione dell’Italia su prodotti con origine di altro Paese, colpisce in maniera molto forte i nostri prodotti. Per contrastarlo e tutelarsi le nostre imprese devono agire per via giudiziaria, con rilevanti costi che a volte rendono difficile seguire questa strada. Per sostenere i consorzi nazionali che operano nei mercati esteri viene concessa un’agevolazione pari al 50% delle spese sostenute per la tutela legale dei propri prodotti colpiti dal fenomeno dell’Italian Sounding. Viene inoltre vietato l’utilizzo del marchio “made in italy” fuori dai casi previsti dalle disposizioni di legge e tutelata l’Italianità dei prodotti contro quei marchi che fanno pensare alla produzione nel nostro Paese (per es. Mozzarella cheese o Parmesan). Vengono stanziati 1,5 milioni all’anno per il periodo 2020-2022.

IMMOBILI

Incentivi per la valorizzazione edilizia - Applicazione dell’imposta di registro e delle imposte ipotecaria e catastale nella misura fissa di 200 euro ciascuna per i trasferimenti di interi fabbricati a favore di imprese di costruzione o di ristrutturazione immobiliare che, entro i successivi dieci anni, provvedano alla demolizione e ricostruzione degli stessi, anche con variazione volumetrica rispetto al fabbricato preesistente, nonché all’alienazione degli stessi. Vengono stanziati 30 milioni nel 2020, 40 milioni all'anno per 2021-2022.

Sismabonus - Per favorire gli interventi antisismici anche per gli immobili posseduti da soggetti che non hanno liquidità necessaria per anticipare tali spese, viene estesa alle zone 2 e 3 di rischio sismico il bonus oggi previsto solo per gli edifici in zona 1. Questo beneficio consiste nella detrazione fiscale del 75% in caso di miglioramento di una classe della classificazione energetica e dell’85% in caso di passaggio di due classi del prezzo di acquisto dell’unità immobiliare, calcolato su un ammontare massimo di spesa non superiore a 96.000 euro. In luogo della detrazione, i beneficiari possono optare per la cessione del credito alle imprese che hanno effettuato gli interventi ovvero ad altri soggetti privati esclusi gli istituti di credito e intermediari finanziari. La detrazione è ripartita in cinque quote annuali di pari importo. L’agevolazione viene concessa per le spese sostenute dal 1° gennaio 2017 al 31 dicembre 2021. Ai fini della quantificazione, l’agevolazione interessa le spese sostenute per gli interventi dall’anno 2019 all’anno 2021. La legislazione vigente prevede per gli anni successivi al 2021 la detrazione al 36 per cento ripartita in dieci quote annuali di pari importo. A fronte di una stima che prevede una spesa per gli interventi in oggetto di 120 milioni di euro annui, sono previsti oneri per 23 milioni di euro nel 2020, 45 milioni nel 2021 e 62 nel 2022.

Incentivi efficienza energetica e rischio sismico - Con l’obiettivo di incentivare la realizzazione di interventi di efficientamento energetico e di prevenzione del rischio sismico, superando alcune criticità operative riscontrate nel funzionamento dello strumento della detrazione fiscale, la norma introduce la possibilità per il soggetto che sostiene le spese per gli interventi in questione di ricevere un contributo, anticipato dal fornitore che ha effettuato l’intervento, sotto forma di sconto sul corrispettivo spettante. Tale contributo è poi recuperato come credito d'imposta da utilizzare in compensazione. Vengono stanziati 7 milioni nel 2020, 6 milioni nel 2021 e 3 milioni nel 2022.

Dismissioni immobiliari - Arrivano norme per incentivare il piano di dismissione immobiliare e incentivarne e valorizzare il riutilizzo degli immobili stessi, aumentando anche la liquidità nei bilanci degli enti territoriali stessi. Nel dettaglio viene esteso il piano di dismissioni agli immobili ad uso diverso da quello abitativo di proprietà degli enti territoriali e di altre pubbliche amministrazioni. Secondo i dati contenuti nell’ultimo Rapporto sui beni immobili delle Amministrazioni Pubbliche, oltre l’80 per cento di tali beni risulta di proprietà degli enti locali.

Fondo garanzia prima casa - Per agevolare l’accesso al finanziamento per l’acquisto della prima abitazione, viene rifinanziato il Fondo di garanzia per la prima casa. Il Fondo concede garanzie nella misura massima del 50% della quota capitale di mutui ipotecari di importo non superiore a 250.000 euro. Oltre al rifinanziamento si interviene sugli accantonamenti a copertura del rischio che si riducono dal 10 all’8% dell’importo garantito, liberando così risorse. Vengono stanziati 100 milioni di euro nel 2019.

INCENTIVI

Rientro dei cervelli - Nuovi incentivi per il rientro dei cervelli dall’estero e per un’idonea collocazione nel mercato del lavoro nazionale. In particolare, vengono estesi i benefici previsti per i cosiddetti “impatriati” e ricercatori e docenti che trasferiscono la residenza in Italia a partire dall’anno di imposta 2020.Per i primi un aumento dal 50% al 70% della riduzione dell’imponibile e maggiori agevolazioni fiscali per ulteriori 5 anni in caso di acquisto di un’abitazione o di trasferimento in una regione del Mezzogiorno. Per ricercatori e docenti il regime di favore fiscale sale da 4 a 6 anni, con la possibilità di estenderlo fino a 13 anni in presenza di determinate condizioni. Vengono stanziati complessivamente 9,9 milioni per il triennio 2020-22.

Regime dei forfetari - Diventa obbligatoria l’applicazione di ritenuta per i datori di lavoro ammessi al regime forfetario. La misura consente ai lavoratori dipendenti che beneficiano del regime forfetario di accantonare, individualmente e su base mensile le imposte sul reddito da pagare, anziché su base annuale. La disposizione semplifica per i lavoratori interessati la gestione degli adempimenti fiscali evitando l’obbligo di presentare la dichiarazione dei redditi allo scopo di liquidare l’Irpef, nonché le addizionali regionali e comunali. Il datore di lavoro ha già, comunque, l’obbligo di assolvere tutti gli adempimenti previdenziali, liquidando mensilmente i contributi a proprio carico e quelli trattenuti al lavoratore, versandoli tramite modello F24 e presentando tutte le comunicazioni previdenziali e assicurative agli enti di pertinenza.

Patent box - Diventa obbligatoria l’applicazione di ritenuta per i datori di lavoro ammessi al regime forfetario. La misura consente ai lavoratori dipendenti che beneficiano del regime forfetario di accantonare, individualmente e su base mensile le imposte sul reddito da pagare, anziché su base annuale. La disposizione semplifica per i lavoratori interessati la gestione degli adempimenti fiscali evitando l’obbligo di presentare la dichiarazione dei redditi allo scopo di liquidare l’Irpef, nonché le addizionali regionali e comunali. Il datore di lavoro ha già, comunque, l’obbligo di assolvere tutti gli adempimenti previdenziali, liquidando mensilmente i contributi a proprio carico e quelli trattenuti al lavoratore, versandoli tramite modello F24 e presentando tutte le comunicazioni previdenziali e assicurative agli enti di pertinenza.

Vendite su piattaforme digitali - La norma è finalizzata a favorire le vendite a distanza di beni effettuate tramite piattaforme elettroniche. Per incentivare il commercio elettronico infatti con la nuova misura non vengono più imposti ai gestori delle piattaforme gli obblighi propri dei sostituti d’imposta, ma viene loro richiesto di trasmettere i dati delle vendite effettuate per il loro tramite. La disposizione comporta, quindi, per il biennio 2019-2020, un recupero di gettito pari a 58,5 milioni di euro su base annua. Per il 2019 il gettito recuperato sarà pari a 43,9 milioni perché il recupero sarà ottenibile solo con riferimento alle operazioni relative al secondo, terzo e ultimo trimestre dell’anno. Vengono stanziati 28 milioni di euro per il 2020.

Fatturazione elettronica con San Marino - Dal 1° gennaio 2019 si estende l’obbligo di fatturazione elettronica anche ai rapporti commerciali tra Italia e San Marino. L’intervento si è reso necessario per semplificare gli adempimenti certificativi degli operatori economici san marinesi, allineandoli a quelli applicabili sul territorio italiano dall’entrata in vigore della e-fattura. Si consolidano così i rapporti economici tra i due Stati e si introduce un più efficace strumento di controllo delle operazioni commerciali.

Enti associativi assistenziali - Viene rivista la disciplina fiscale degli enti associativi assistenziali esclusi dal Codice del terzo settore che potranno così beneficiare di una imposizione agevolata (cosiddetto regime della “decommercializzazione”). L’ente associativo deve essere qualificato come “non commerciale”, ovvero non deve avere come oggetto esclusivo o principale l’esercizio di attività commerciali.

Estensione della definizione agevolata - Con l’obiettivo di definire, come nel caso della rottamazione ter, i provvedimenti di ingiunzione fiscale delle Regioni, delle Province, delle città metropolitane e dei Comuni, viene introdotta la possibilità per questi enti di definizione agevolata delle entrate non riscosse, stabilendo l’esclusione delle sanzioni. Gli stessi enti dovranno poi disciplinare le modalità attuative della definizione, in particolare per ciò che riguarda il numero delle rate.

Credito d’imposta sulle commissioni ai pagamenti elettronici ai distributori di carburante - Per favorire l’utilizzo di mezzi di pagamento elettronici, viene chiarito l’ambito di applicazione del credito di imposta sulle commissioni su tali forme di pagamento da parte di distributori di carburante: in particolare, viene chiarito che il credito spetta solo su commissioni relative a cessioni di carburanti e non di altri beni o servizi diversi.

Cartolarizzazioni - Misure per potenziare gli strumenti di raccolta di fondi attraverso il trasferimento di crediti problematici mediante società di cartolarizzazione specializzate, con l’inserimento nella legge quadro sulle cartolarizzazioni di norme volte a facilitare le operazioni di trasferimento dei crediti deteriorati-inadempienze probabili (UTP) mediante società veicolo di appoggio, prevedendo anche la possibilità per la società di cartolarizzazione di intervenire a sostegno dei debitori ceduti attraverso la concessione di finanziamenti purché provvisti di requisiti adeguati. Vengono stanziati 31 milioni l’anno nel periodo 2019-22.

Semplificazioni per la definizione dei patti territoriali e dei contratti d’area - Introduzione di modalità semplificate, sulla base di autodichiarazioni prodotte dalle imprese interessate, per la chiusura degli interventi agevolati nell’ambito dei Patti territoriali e dei Contratti d'area e conseguente liberazione di risorse finanziarie da destinare ad interventi territoriali mirati. Utilizzo delle risorse residue già trasferite ai comuni (territorialmente circoscritti alle città di Bari, Bologna, Cagliari, Firenze, Genova, Milano, Napoli, Roma, Torino e Venezia) per il finanziamento, anche infrastrutturale, di programmi proposti e gestiti dai comuni stessi, aventi medesime finalità. Eventuali economie derivanti dalla mancata presentazione di programmi entro 6 mesi dall’entrata in vigore della norma sono attribuite al Fondo di garanzia per le PMI per essere destinate ad interventi di micro-credito in favore delle imprese di più piccola dimensione.

Agevolazioni nell’economia circolare - Uno stanziamento da 40 milioni di euro per il 2020 per progetti legati all’ottimizzazione del consumo di risorse, della riduzione degli sprechi energetici e degli scarti generati nei processi di produzione, al fine di favorire la transizione delle attività economiche verso un'economia circolare a basse emissioni in tutti i settori. Si agevola l’attività di R&S di importo compreso tra 500 mila e 2 milioni di euro, riguardanti il riuso di componenti (remanufacturing) provenienti dalle rottamazioni, la possibilità di un nuovo design dell’usato riciclato e l’integrazione della mobilità condivisa con i mezzi pubblici elettrici alimentati da rinnovabili.

Contributi ai comuni per interventi di efficientamento energetico e sviluppo territoriale sostenibile - Vengono destinate risorse a favore di tutte le amministrazioni comunali del territorio nazionale per finanziare la realizzazione di progetti di miglioramento dell'efficienza energetica sul patrimonio edilizio pubblico e di progetti di sviluppo territoriale sostenibile. Nel primo caso gli interventi coinvolgeranno l’efficientamento dell’illuminazione pubblica, il risparmio energetico negli edifici di proprietà pubblica o destinati all’uso pubblico, e l’installazione di impianti per la produzione di energia da fonti rinnovabili. Nel secondo caso interesseranno interventi per l’adeguamento e la messa in sicurezza di scuole, edifici pubblici e patrimonio comunale, l’abbattimento delle barriere architettoniche, nonché progetti in materia di mobilità sostenibile. Vengono stanziati 500 milioni di euro per l’anno 2019.

ALTRE MISURE

Obblighi informativi erogazioni pubbliche - Al fine di aumentare il livello di trasparenza degli enti del terzo settore, viene introdotto l’obbligo per gli imprenditori soggetti a registrazione di pubblicare nelle note integrative del bilancio gli importi e le informazioni relativi a sovvenzioni, sussidi, vantaggi, contributi o aiuti, in denaro o in natura, privi di natura corrispettiva, retributiva o risarcitoria, erogati dalle PP.AA. I soggetti non tenuti alla redazione della nota integrativa assolvono all’obbligo sui propri siti Internet.

Più favorevole il fisco per gli strumenti finanziari convertibili - Per uniformare il trattamento fiscale degli operatori finanziari viene prevista la neutralità fiscale delle plusvalenze derivanti da conversione obbligatoria in equity di titoli di debito, al verificarsi di determinate circostanze, a tutti i soggetti IRES.

Banche popolari - La riforma delle banche popolari per gli istituti che superano gli 8 miliardi di attivi introdotta nel 2015 è in fase di attuazione, con marginali modifiche alla tempistica. L’obbligo di trasformazione in Spa per gli istituti di credito slitta, infatti, di un anno, dal 2019 alla fine del 2020.

Conversione del debito Alitalia - La norma è volta a consentire l'eventuale ingresso del Ministero dell'Economia e delle finanze nel capitale sociale della Newco nuova Alitalia. La partecipazione dello Stato è autorizzata nel limite dell’importo maturato a titolo di interessi sul prestito pubblico di 900 milioni concesso alla società dallo Stato.

Debiti enti locali - Entro il prossimo triennio, e prima della propria cessazione, la gestione commissariale dovrà verificare la situazione del debito pregresso del Comune di Roma. Non ci sarà l’accollo da parte dello Stato del prestito obbligazionario (City of Rome) di 1,4 miliardi di euro, contratto nel 2003. Ma lo Stato continuerà a erogare i 300 milioni all’anno previsti per l’estinzione del debito di Roma.

Fondo indennizzi risparmiatori (FIR) - Definite le modalità di funzionamento del Fondo per l’indennizzo dei risparmiatori coinvolti nei crac bancari: automatico per il 90% della platea, ovvero chi ha un reddito imponibile inferiore ai 35.000 euro o un patrimonio mobiliare inferiore ai 100.000 euro, elevabile a 200.000 euro subordinatamente all’approvazione della Commissione europea. Per il restante 10% è prevista la creazione di un indennizzo semiautomatico, con la semplificazione dei processi di verifica di una Commissione tecnica attraverso la tipizzazione in diverse categorie delle violazioni massime e dei criteri che conducono all’erogazione diretta dell’indennizzo. Vengono inoltre rafforzate l’indipendenza della Commissione tecnica e della sua capacità operativa. Il Fondo ha una dotazione iniziale di 1,5 miliardi di euro (500 milioni per ciascuno degli anni, 2019, 2020 e 2021).

Assunzione di personale in Enti Locali - Si agevolano le assunzioni a tempo indeterminato negli enti locali, nel limite di una spesa complessiva, al lordo degli oneri riflessi a carico dell’amministrazione e non superiore al valore soglia. I valori soglia prossimi al valore medio per fascia demografica e le relative percentuali annuali di incremento del personale sono definiti con Decreto del Ministro della pubblica amministrazione insieme con il Ministro dell’economia e delle finanze entro 60 giorni dalla data di entrata in vigore della legge. Dal 2019, a livello regionale, viene inoltre aggiornato il paramento di riferimento per la spesa per il personale degli enti del Servizio sanitario nazionale. Ogni anno la spesa, partendo dal livello del 2018, potrà essere aumentata del 5% rispetto all’incremento del Fondo sanitario regionale. Dal 2021, l’incremento è subordinato all’adozione di una metodologia per la determinazione del fabbisogno di personale degli enti del Servizio Sanitario nazionale.

Più autonomia per l’Anpal - La norma che modifica il decreto legge 26 gennaio 2019, n.4, stabilisce che l’Anpal (l’Agenzia Nazionale Politiche Attive Lavoro) può procedere autonomamente alla stipula di convenzioni anche con società in house necessarie all’implementazione della piattaforma informativa strutturale all’attività dei centri per l’impiego.

Mobilità in deroga per i lavoratori delle aree di crisi industriale complesse - La misura autorizza i trattamenti di mobilità in deroga per i lavoratori che abbiano cessato un precedente trattamento di mobilità ordinaria o in deroga successivamente al 31 dicembre 2018 e fino al 31 dicembre 2019. Il trattamento interessa le aree di crisi industriale complessa di Venezia-Porto Marghera e Campania, Poli industriali di Acerra-Marcianise-Airola-Battipaglia-Solofra,Castellamente-Torre Annunziata.

Semplificazioni per gli enti del terzo settore - La norma rende effettiva l’applicazione della nuova disciplina della trasparenza dei partiti e dei movimenti politici. Semplifica gli adempimenti richiesti agli enti del Terzo settore.

Semplificazione degli interventi finanziati dal fondo per lo sviluppo e la coesione - La disposizione prevede, in ottica di semplificazione e accelerazione, che si proceda alla riclassificazione della pluralità degli attuali documenti programmatori relativi ad interventi infrastrutturali finanziati con le risorse nazionali destinate alle politiche di coesione, al fine di sottoporre all'approvazione del CIPE un unico Piano operativo denominato “Piano sviluppo e coesione”, con modalità unitarie di gestione e monitoraggio.

Proroga per la rideterminazione dei vitalizi regionali - Con questa norma viene prorogato fino al 30 maggio 2019 il termine per l’adozione dei provvedimenti di rideterminazione dei vitalizi regionali.

Ilva, cambia l’immunità penale - Con questa misura viene eliminata l’esclusione della responsabilità penale per l’attuazione del piano ambientale ILVA, limitandola alle sole condotte connesse all’attuazione dell’autorizzazione integrata ambientale. Restano penalmente rilevanti le condotte in violazione della tutela dei lavoratori della sicurezza e di norme ambientali.

Agevolazioni per la partecipazione delle pmi a fiere internazionali - La misura migliora il livello e la qualità di internazionalizzazione delle PMI italiane, prevedendo un credito di imposta del 30% delle spese sostenute fino ad un massimo di 60.000 euro per la partecipazione a fiere internazionali di settore che si svolgono all'estero, per l’affitto degli spazi espositivi, per l’allestimento degli spazi stessi, per l’attività pubblicitarie, di promozione e di comunicazione. Il tutto nei limiti di una copertura complessiva di 5 milioni nel 2020.

A cura di Redazione LavoriPubblici.it

Documenti Allegati

Decreto-legge 30 aprile 2019, n. 34