Superbonus: come fare il bonifico parlante per la detrazione fiscale del 110%

Cosa sapere per effettuare il bonifico parlante delle spese che accedono al superbonus senza correre il rischio di perdere la detrazione fiscale

Nell'attesa che il quadro normativo relativo al superbonus 110% si completi con la pubblicazione degli ultimi due provvedimenti del Ministero dello Sviluppo Economico, oggi parleremo di un aspetto molto semplice ma che sta generando molti dubbi da parte dei contribuenti: il bonifico cosiddetto "parlante" da effettuare per il pagamento delle spese.

Superbonus 110%: per quali interventi

Chiariamo subito che il superbonus 110% è la nuova detrazione fiscale prevista dal D.L. n. 34/2020 (c.d. Decreto Rilancio), convertito con modificazioni dalla legge 17 luglio 2020, n. 77, che consente di portare in detrazione il 110% delle spese sostenute dall'1 luglio 2020 al 31 dicembre 2021 (ma si parla già di proroghe) per alcuni interventi cosiddetti trainanti:

- interventi di isolamento termico delle superfici opache (c.d. isolamento termico a cappotto) verticali, orizzontali e inclinate che interessano l'involucro dell'edificio con un'incidenza superiore al 25% della superficie disperdente lorda dell'edificio o dell'unità immobiliare situata all'interno di edifici plurifamiliari che sia funzionalmente indipendente e disponga di uno o più accessi autonomi dall'esterno;

- Interventi per la sostituzione degli impianti di climatizzazione invernale esistenti con impianti centralizzati con efficienza almeno pari alla classe A di prodotto o a pompa di calore;

- interventi di rinforzo strutturale negli edifici che si trovano in zona a rischio sismico 1, 2 e 3.

La normativa prevede l'accesso al superbonus anche ai seguenti interventi (c.d. trainati) se effettuati ad uno di quelli trainanti:

- sostituzione delle finestre e delle strutture accessorie che hanno effetto sulla dispersione di calore (ad esempio, scuri o persiane) o che risultino strutturalmente accorpate al manufatto come, ad esempio, i cassonetti incorporati nel telaio dell’infisso nonché dei portoni esterni che delimitino l’involucro riscaldato dell’edificio verso l’esterno o verso locali non riscaldati;

- installazione di pannelli solari per la produzione di acqua calda per usi domestici;

- sostituzione, integrale o parziale, di impianti di climatizzazione invernale;

- installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici;

- installazione di impianti solari fotovoltaici connessi alla rete elettrica su determinati edifici;

- installazione contestuale o successiva di sistemi di accumulo integrati negli impianti solari fotovoltaici agevolati.

Superbonus 110%: il bonifico parlante

Tralasciando gli aspetti prettamente tecnici che riguardano i requisiti da rispettare, i possibili beneficiari e i limiti di spesa (che potete leggere nello Speciale Superbonus 110%), un aspetto molto importante, spesso sottovalutato, riguarda il pagamento delle spese che, salvo l’importo del corrispettivo oggetto di sconto in fattura o cessione del credito, deve essere effettuato mediante bonifico bancario o postale (detto anche bonifico parlante) dal quale risulti:

- la causale del versamento con il riferimento alla norma (per il superbonus è l'art. 119 del D.L. n. 34/2020 convertito dalla legge n. 77/2020);

- il codice fiscale del beneficiario della detrazione ed il numero di partita IVA;

- il codice fiscale del soggetto a favore del quale il bonifico è effettuato.

Su tali bonifici, le banche, Poste Italiane SPA nonché gli istituti di pagamento - autorizzati in base alle disposizioni di cui al decreto legislativo n. 11 del 2010 e al decreto legislativo n. 385 del 1993 (TUB) a prestare servizi di pagamento - applicano, all'atto dell'accredito dei relativi pagamenti, la ritenuta d’acconto (attualmente nella misura dell’8%) di cui all’art. 25 del decreto-legge n. 78/2010.

Per i bonifici effettuati online, accedendo alla piattaforma della propria banca è possibile scegliere se effettuare:

- bonifico;

- bonifico per agevolazione fiscale.

È necessario scegliere quest'ultimo e compilare i campi relativi a:

- dati del beneficiario

- dati del bonifico

- ordinante

- causale (inserire i dati della fattura);

- tipo di agevolazione;

- codice fiscale/Partita IVA del beneficiario;

- codice fiscale del fruitore dell'agevolazione.

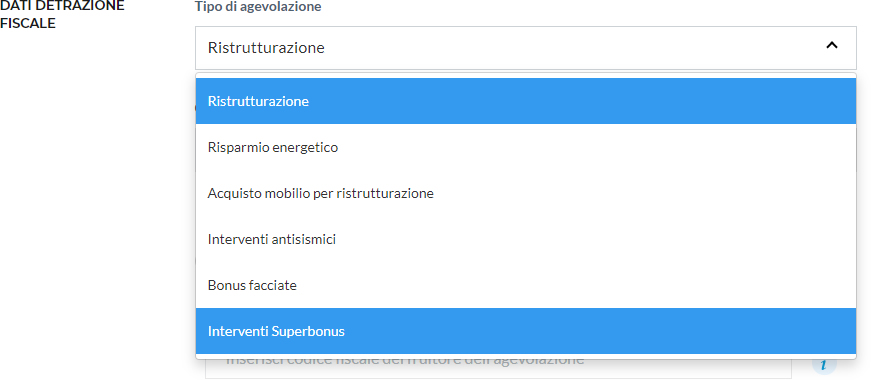

Tipo di agevolazione

Nel campo "tipo di agevolazione" sarà possibile scegliere tra le seguenti voci:

- Ristrutturazione

- Risparmio energetico

- Acquisto mobilio per la ristrutturazione

- Interventi antisismici

- Bonus facciate

- Interventi superbonus

Per la fruizione delle detrazioni fiscali del 110% previste dal Decreto Rilancio, si dovrà scegliere la voce "Interventi superbonus".

A cura di Redazione LavoriPubblici.it