Superbonus e unifamiliari: dal 110% al 90% senza altri decalage e con tanti dubbi

Nel caso di interventi di superbonus sulle unifamiliari la norma prevede alcune specifiche condizioni con parecchi dubbi ancora da risolvere

Se c'è un concetto che non è ancora chiarissimo, soprattutto per chi non ha piena dimestichezza di superbonus o si approccia da poco tempo, è che la detrazione fiscale prevista dall'art. 119 del D.L. n. 34/2020 (Decreto Rilancio) prevede aliquote, orizzonti temporali e condizioni diverse in funzione del soggetto beneficiario che realizza l'intervento.

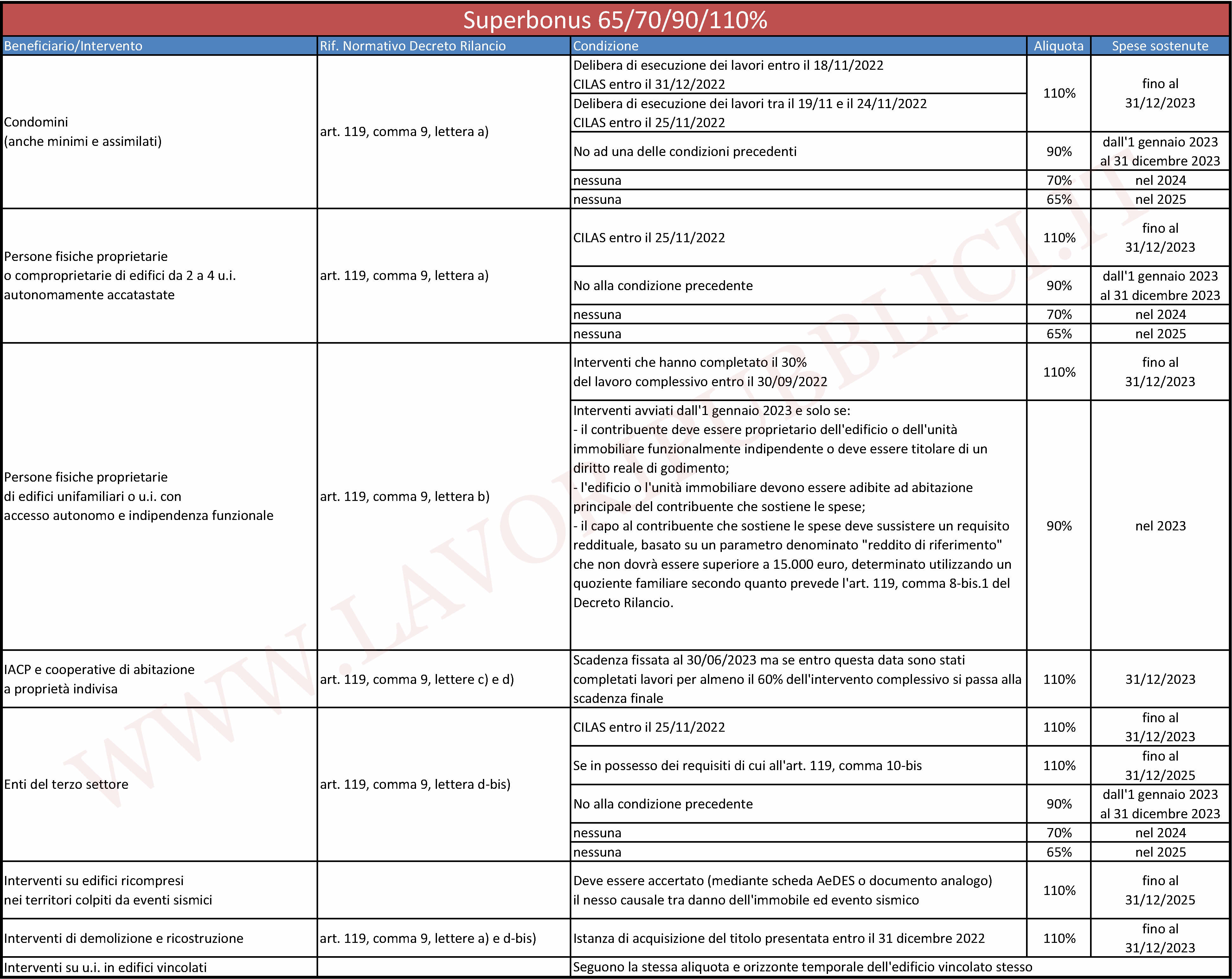

Superbonus: il quadro sinottico delle scadenze e aliquote

A seguito della prima scadenza (il 30 giugno 2022) e successivamente alle modifiche apportate:

- dalla Legge 30 dicembre 2020, n. 178 (Legge di Bilancio 2021);

- dal Decreto-Legge 6 maggio 2021, n. 59 convertito con modificazioni dalla Legge 1 luglio 2021, n. 101;

- dal Decreto-Legge 31 maggio 2021, n. 77 (Decreto Semplificazioni-bis) convertito con modificazioni dalla Legge 29 luglio 2021, n. 108;

- dalla Legge 30 dicembre 2021, n. 234 (Legge di Bilancio 2022);

- dal Decreto-Legge 21 giugno 2022 n. 73 (Decreto Semplificazioni fiscali), convertito con modificazioni dalla Legge 4 agosto 2022, n. 122 (modifiche arrivate dopo la conversione in legge);

- dal Decreto Legge 18 novembre 2022, n. 176 (Decreto Aiuti-quater) convertito con modificazioni dalla Legge 13 gennaio 2023, n. 6;

- dalla Legge 29 dicembre 2022, n. 197 (Legge di Bilancio 2023);

oggi non possono più accedere al Superbonus tutti i soggetti inizialmente previsti all'art. 119, comma 9 del Decreto Rilancio, ma solo alcuni e più precisamente:

- condomini ed edifici plurifamiliari posseduti da un unico proprietario o in comproprietà da più persone fisiche, al di fuori dell’esercizio di attività di impresa, arte o professione, composti da due a quattro unità immobiliari distintamente accatastate;

- persone fisiche, al di fuori dell'esercizio di attività di impresa, arti e professioni;

- istituti autonomi case popolari (IACP);

- cooperative di abitazione a proprietà indivisa, per interventi realizzati su immobili dalle stesse posseduti e assegnati in godimento ai propri soci;

- organizzazioni non lucrative di utilità sociale, organizzazioni di volontariato e associazioni di promozione sociale.

Ma, come anticipato in premessa, questa possibilità prevede aliquote, orizzonti temporali e condizioni differenti che possono essere riepilogate nel seguente quadro sinottico (cliccare sull'immagine per ingrandirla):

Superbonus: cosa è in vigore per le unifamiliari

Da come si evince, agli interventi sulle unifamiliari (lettera b), comma 9, art. 119) è concesso poco rispetto ad esempio ai condomini e ai plurifamiliari monoproprietario ((lettera a), comma 9, art. 119).

Relativamente agli interventi realizzati dalle persone fisiche su edifici unifamiliari ed unità immobiliari con accesso autonomo e funzionalmente indipendenti, l'attuale versione dell'art. 119 del Decreto Rilancio concede unicamente:

- l'utilizzo del Superbonus 110% sulle spese sostenute fino al 31 marzo 2023, ma solo agli interventi che al 30 settembre 2022 avevano già dimostrato il completamento del 30% dei lavori complessivi;

- l'utilizzo del Superbonus 90% agli interventi avviati dall'1

gennaio 2023 sulle spese sostenute fino al 31 dicembre 2023 ma solo

se:

- il contribuente sia titolare di diritto di proprietà o di diritto reale di godimento sull’unità immobiliare;

- la stessa unità immobiliare sia adibita ad abitazione principale;

- il contribuente abbia un reddito di riferimento non superiore a 15.000 euro, determinato utilizzando la procedura di cui all'art. 119, comma 8-bis.1 del Decreto Rilancio e il quoziente familiare di cui alla Tabella 1-bis, allegata al D.L. n. 34/2020 stesso.

Demolizione e ricostruzione con proroga: per chi?

Relativamente agli interventi di demolizione e ricostruzione occorre fare molta attenzione perché le eccezioni previste dalla Legge di Bilancio 2023 NON riguardano gli interventi sulle unifamiliari. I soggetti che fossero riusciti a presentare istanza per l'acquisizione del titolo entro il 31 dicembre 2022 per bloccare il superbonus con aliquota al 110% sono UNICAMENTE quelli di cui all'art. 119, comma 9, lettere a) e d-bis) del Decreto Rilancio, ovvero:

- condomini o assimilati tali per la presenza di parti comuni come definite all'art. 1117 del c.c.;

- persone fisiche, al di fuori dell'esercizio di arti e professioni, proprietarie o comproprietarie di edifici composti da 2 a 4 u.i. autonomamente accatastate;

- enti del terzo settore.

Decalage di aliquota

Altro aspetto da non trascurare è che per le unifamiliari il Decreto Aiuti-quater (già convertito in legge) ha aperto una nuova finestra temporale con aliquota al 90% unicamente per gli interventi di superbonus avviati a partire dall'1 gennaio 2023 e solo "per le spese sostenute entro il 31 dicembre 2023".

Il decalage di aliquota (90% sulle spese sostenute nel 2023, 70% nel 2024 e 65% nel 2025) è valido unicamente per i soggetti beneficiari di cui all'art. 119, comma 9, lettere a) e d-bis) del Decreto Rilancio (per gli Enti del terzo settore è previsto pure che se possiedono i requisiti di cui al comma 10-bis la detrazione spetta al 110% fino al 31 dicembre 2025).

Superbonus 90% per le unifamiliari: il primo dubbio

Si aprono, però, tre interrogativi. La norma recita:

"Per gli interventi avviati a partire dal 1° gennaio 2023 su unità immobiliari dalle persone fisiche di cui al comma 9, lettera b), la detrazione spetta nella misura del 90 per cento anche per le spese sostenute entro il 31 dicembre 2023, a condizione che il contribuente sia titolare di diritto di proprietà o di diritto reale di godimento sull’unità immobiliare, che la stessa unità immobiliare sia adibita ad abitazione principale e che il contribuente abbia un reddito di riferimento, determinato ai sensi del comma 8 -bis .1, non superiore a 15.000 euro".

Il primo interrogativo riguarda la data di presentazione della CILAS. La norma parla di interventi avviati a partire dall'1 gennaio 2023 e non di CILAS presentata a partire dalla stessa data. In linea strettamente teorica, una CILAS presentata con inizio lavori a partire dall'1 gennaio 2023 consentirebbe l'accesso al superbonus 90%. Nel dubbio e considerato che sull'argomento l'ignoranza regna sovrana, è preferibile presentare la CILAS a partire dall'1 gennaio 2023.

Occorre anche capire se gli acconti pagati nel 2022 su un intervento avviato nel 2023 potranno beneficiare di questo bonus 90% visto che la norma parla solo di "spese sostenute entro il 31 dicembre 2023" senza indicare una data di inizio per il sostenimento della spesa.

Superbonus 90% per le unifamiliari: il secondo dubbio

Il secondo interrogativo riguarda la seconda condizione di accesso al superbonus 90%. La norma richiede che l'unità immobiliare sia adibita ad abitazione principale. Dalla formulazione normativa sembrerebbe che questa condizione sia richiesta "prima dell'avvio dei lavori". Se così fosse, dal superbonus 90% sarebbe escluso l'intervento di demolizione e ricostruzione di edifici unifamiliari classificati al catasto come unità collabenti (F/2) che si presentano, cioè, in condizione di rovina e degrado. Sono fabbricati non agibili e per questo certamente non abitabili.

Ricordiamo, però, che l'art. 119, comma 1-quater del Decreto Rilancio recita:

Sono compresi fra gli edifici che accedono alle detrazioni di cui al presente articolo anche gli edifici privi di attestato di prestazione energetica perché sprovvisti di copertura, di uno o più muri perimetrali, o di entrambi, purché al termine degli interventi, che devono comprendere anche quelli di cui alla lettera a) del comma 1, anche in caso di demolizione e ricostruzione o di ricostruzione su sedime esistente, raggiungano una classe energetica in fascia A.

Quindi, da una parte si consente l'accesso al superbonus alle unità collabenti, dall'altra la condizione di accesso dell'immobile adibito ad abitazione principale ne inibisce l'utilizzo.

L'impasse potrà essere chiarita solo se l'Agenzia delle Entrate confermasse che la condizione di abitazione principale possa essere soddisfatta a fine lavori oppure (meglio) entro x mesi dal fine lavori (ma su questo dovrebbe arrivare una specifica modifica normativa all'art. 119, comma 8-bis del Decreto Rilancio).

Superbonus 90% per le unifamiliari: il terzo dubbio

Ultimo dubbio, quello più importante, riguarda il reddito di riferimento del contribuente che, come previsto, dovrà essere non superiore a 15.000 euro. Per il calcolo di questo reddito di riferimento, l'art. 119, comma 8-bis.1 (inserito dal Decreto Aiuti-quater) stabilisce:

Ai fini dell'applicazione del comma 8-bis, terzo periodo, il reddito di riferimento è calcolato dividendo la somma dei redditi complessivi posseduti, nell'anno precedente quello di sostenimento della spesa, dal contribuente, dal coniuge del contribuente, dal soggetto legato da unione civile o convivente se presente nel suo nucleo familiare, e dai familiari, diversi dal coniuge o dal soggetto legato da unione civile, di cui all'articolo 12 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, presenti nel suo nucleo familiare, che nell'anno precedente quello di sostenimento della spesa si sono trovati nelle condizioni previste nel comma 2 del medesimo articolo 12, per un numero di parti determinato secondo la Tabella 1-bis, allegata al presente decreto.

Sarà forse l'Agenzia delle Entrate a spiegarci come calcolare nei primi mesi dell'anno il reddito di riferimento di un contribuente? soprattutto visto che la dichiarazione dei redditi tramite modello Redditi PF va inviata:

- entro il 30 novembre di ogni anno, salvo proroghe, se presentata per via telematica, tramite i servizi online dell’Agenzia delle Entrate o tramite un intermediario abilitato

- tra il 2 maggio e il 30 giugno di ogni anno, se presentata in formato cartaceo agli uffici postali.

IL NOTIZIOMETRO